Как платить налог самозанятому – об этом говорится в Законе от 27.11.2018 г. № 422-ФЗ. Налоговые обязательства рассчитываются специалистами ФНС на основании проведенных налогоплательщиком операций, сведения по каждой сделке должны быть переданы физическим лицом в налоговый орган в режиме реального времени. Рассказываем, как происходит оплата налога в каждом конкретном случае.

Ставка налога

Налоговая ставка для самозанятых, а также индивидуальных предпринимателей, использующих налоговый режим «Налог на профессиональный доход» такова:

- 4% используется при расчете налога с продаж российским и иностранным физическим лицам;

- 6% используется при расчете налога с продаж российским и иностранным организациям и индивидуальным предпринимателям.

Оплата налога производится, если сумма обязательств равна или больше 100 руб. При меньших размерах обязательств в текущем периоде налоговый платеж проводить не надо, сумма долга будет суммироваться с налогом следующего периода.

Какие доходы не облагаются налогом

Не признаются объектом налогообложения доходы:

1) получаемые в рамках трудовых отношений;

2) от продажи недвижимого имущества, транспортных средств;

3) от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений);

4) государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

5) от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд;

6) от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

7) от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом; 8) от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад

10) от уступки (переуступки) прав требований;

11) в натуральной форме;

12) от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Подчеркиваем пункт 11 особенно, поскольку данный вид расчетов характерен для сельской местности. Например, если вы сделали стрижку, а вам «заплатили» ведром садовой малины, то переводить килограммы в рубли – не нужно. Этот доход не декларируется. Совершенно такой же подход и в случае «взаимозачёта», то есть, когда вы – скосили соседу траву, как самозанятый, а он в ответ – починил ваш автомобиль, как частный мастер.

Налоговый вычет для самозанятых

Законом № 422-ФЗ предусмотрен вычет в размере 10 000 руб. Налогоплательщик в «ручном» режиме не сможет выставить в программе зачет налога на сумму льготы, не надо и самостоятельно рассчитывать льготу из налоговых обязательств.

Налоговый орган на этапе расчета налога автоматически должен применить вычет в размере 1% или 2% в зависимости от того, кто выступает в роли контрагента самозанятого лица. То есть налог к уплате отражается в приложении уже с учетом вычета, если лимит льготы не исчерпан. При этом сумма налогового аванса в приложении будет уменьшаться по мере его расходования, для налогоплательщика эта цифра показывается только с информационной целью.

Оплата налога

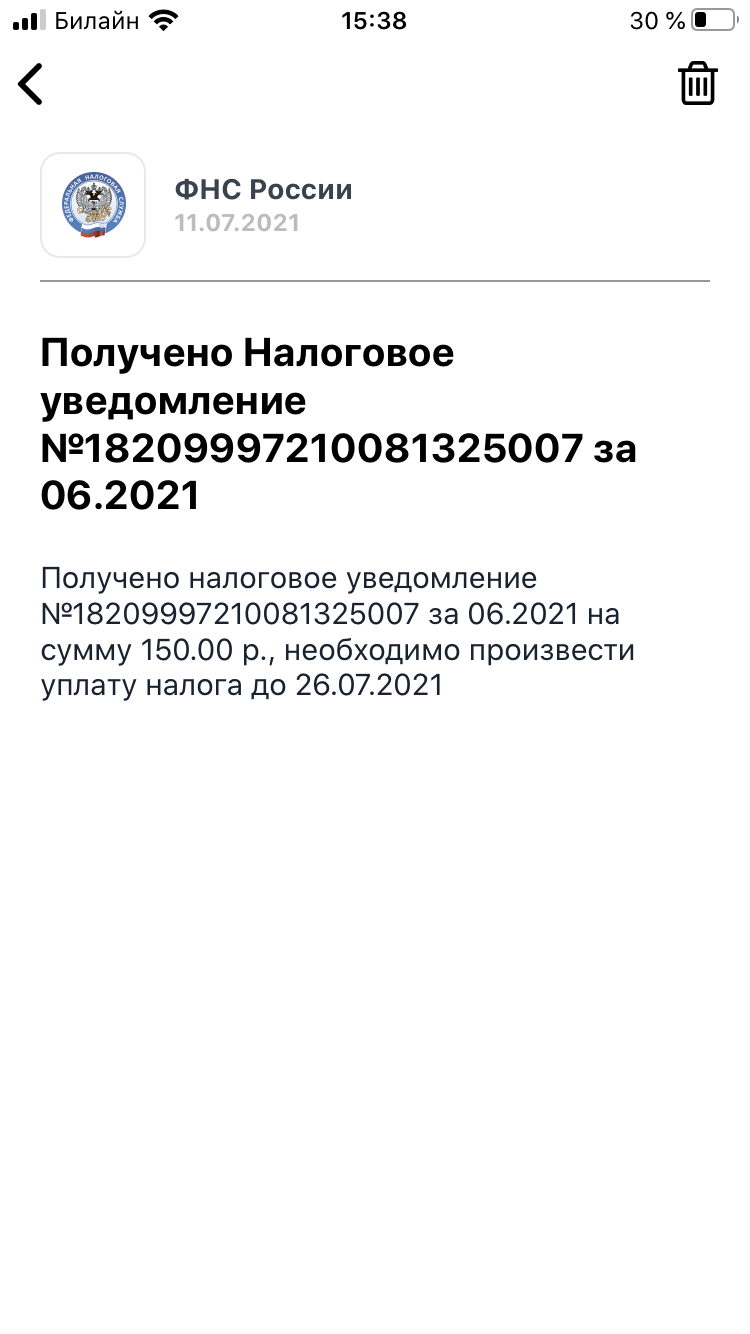

Квитанция на уплату налога автоматически формируется налоговым органом и направляется Вам в приложение «Мой налог». Для простоты оплаты квитанция содержит специализированный QR-код.

Получив квитанцию, вы можете оплатить налог любым из следующих способов:

- через мобильное приложение «Мой налог»;

- через вэб-кабинет «Мой налог» с использованием банковской карты;

- в мобильном приложении Вашего банка или на сайте любого платежного сервиса по платежным реквизитам из квитанции или отсканировав QR-код из нее;

- через портал государственных услуг Российской Федерации;

- лично обратившись с квитанцией в любой банк, банкомат или платежный терминал;

- передав поручение банку или оператору электронных площадок на уплату налога от Вашего имени, в случае если Вы формируете чеки через приложение соответствующего банка или оператора электронных площадок.

Рассмотрим подробнее каждый способ.

Оплата налога на сайте «Мой налог»

- Перейдите по ссылке — https://lknpd.nalog.ru/ на официальный сайт для самозанятых «Мой налог».

- Авторизируйтесь в системе. Это можно сделать по номеру телефона, логину и паролю, а также через привязку к аккаунту Госуслуг.

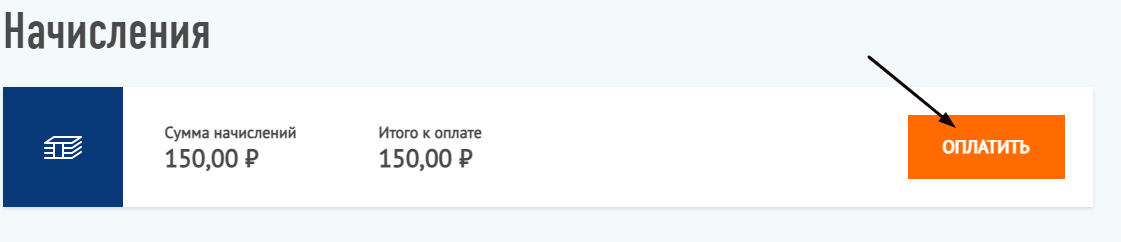

- Чтобы заплатить налог, выберите вкладку «Начисления» и кликните по ней.

- На открывшейся странице будет отражена сумма налога, начисленная за предыдущий месяц, то есть расчетный период.

- Перейти на страницу начислений можно также через внутреннюю почту сайта. Для этого кликните на иконку «конверт» в верхнем правом углу экрана.

- Далее, вы увидите письмо от ФНС, в котором значится, что вам сделаны начисления для оплаты. Кликните по строке «Перейти на страницу оплаты».

- На странице оплаты необходимо нажать на кнопку «Оплатить».

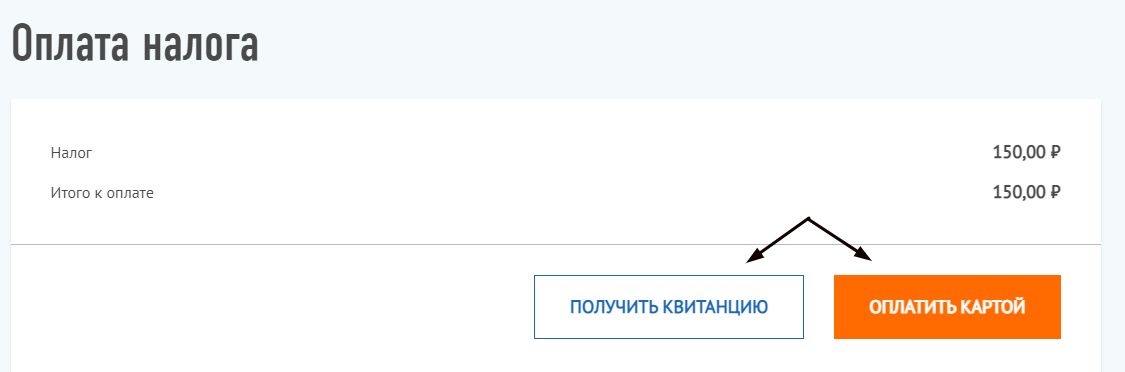

- Здесь можно выбрать «Получить квитанцию» или «Оплатить картой».

- Выбираем второй вариант и кликаем по нему.

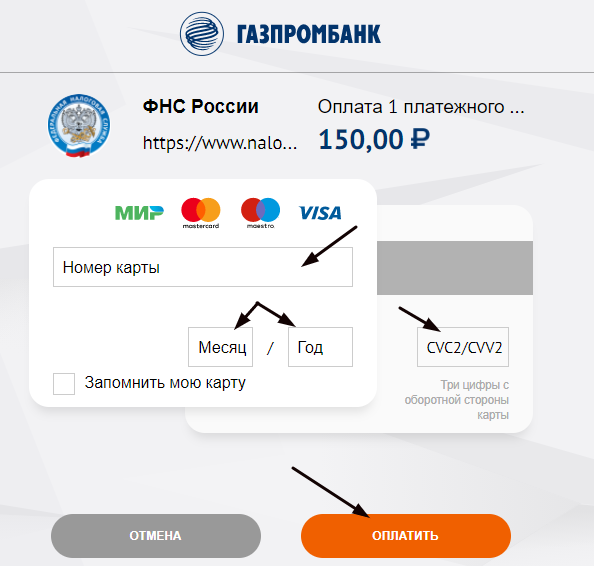

- Далее, откроется окно платежного агрегатора: там необходимо ввести данные своей карты, в том числе ее номер, месяц и год окончания срока действия, код с оборотной стороны вашего пластика.

Важно! Все данные карты можно узнать в банке, заказав выписку с реквизитами или посмотреть онлайн через приложение банка, выпустившего карту.

- При вводе данных вы сами решаете, сохранить ли карту. Если вы сделаете это, вводить данные каждый раз не понадобится: сам запомнит ее и будет автоматически заполнять реквизиты.

- Для подтверждения платежа понадобится вести код, который придет в личном сообщении от интернет-банка или пуш-сообщением при применении онлайн банкинга.

Оплата налога по квитанции

- Чтобы оплатить налог через банк, онлайн-банк по квитанции, необходимо получить ее. Для этого, вновь заходим на сайт самозанятых «Мой налог» по ссылке — https://lknpd.nalog.ru/

- Авторизируйтесь в системе. Это можно сделать по номеру телефона, логину и паролю, а также через привязку к аккаунту Госуслуг.

- Чтобы заплатить налог, выберите вкладку «Начисления» и кликните по ней.

- На открывшейся странице будет отражена сумма налога, начисленная за предыдущий месяц, то есть расчетный период.

- Перейти на страницу начислений можно также через внутреннюю почту сайта. Для этого кликните на иконку «конверт» в верхнем правом углу экрана.

- Далее, вы увидите письмо от ФНС, в котором значится, что вам сделаны начисления для оплаты. Кликните по строке «Перейти на страницу оплаты».

- На странице оплаты необходимо нажать на кнопку «Оплатить».

- Здесь нужно выбрать «Получить квитанцию». Она скачается в формате ПДФ на ваше устройство. Далее, ее можно распечатать и направиться с ней в банк. Квитанция уже заполнена, от вас потребуется только подпись.

- Также квитанцию можно оплатить через приложение любого банка по реквизитам или QR-коду.

Оплата налога через приложение «Мой налог»

Если вы пользуетесь приложением, то после 12 числа каждого месяца – вы будет получать оповещение по грядущей оплате налога. Как его оплатить?

- Войдите в приложение, введя четырехзначный пароль, который вы установили при регистрации.

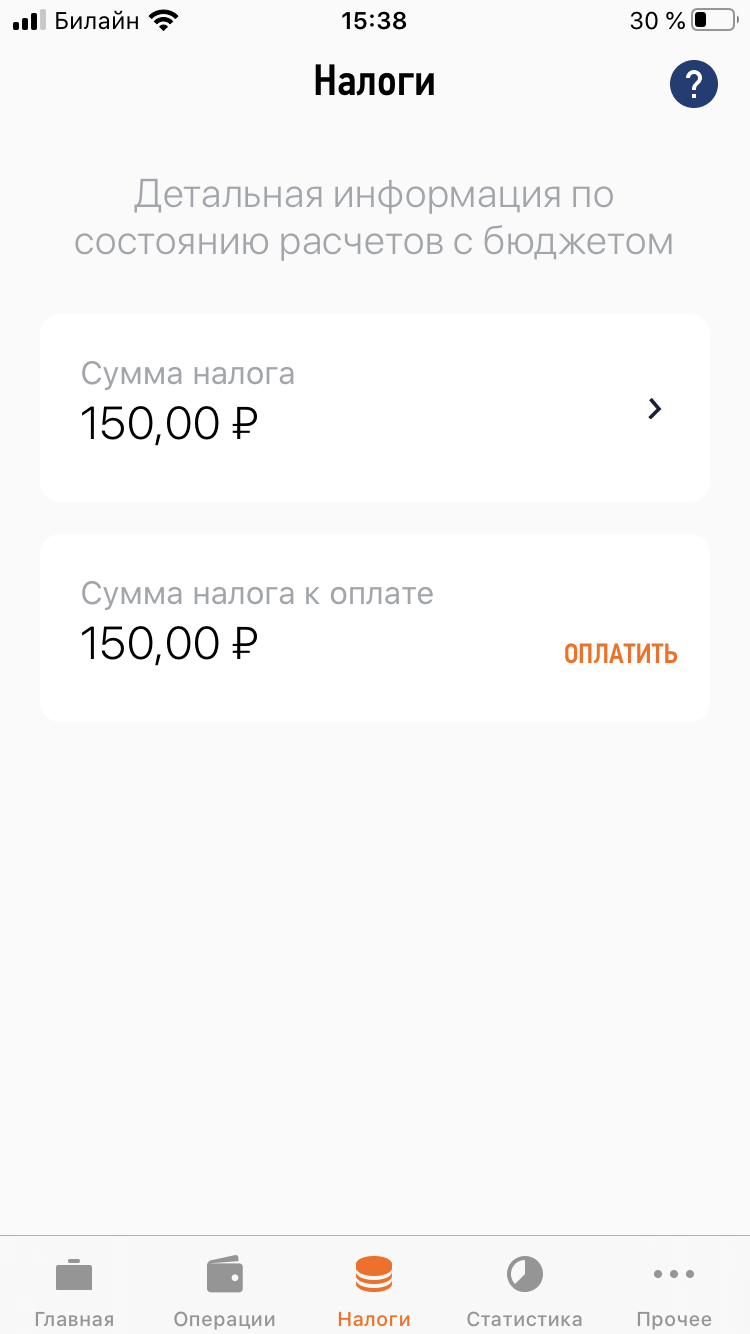

- На главной странице приложения будут видны начисления за истекший период, с напоминанием, что заплатить налог необходимо до определенного времени – 26 числа текущего месяца. Можно нажать кнопку «оплатить» непосредственно на главном экране, или же, перейдя во вкладку «Налоги».

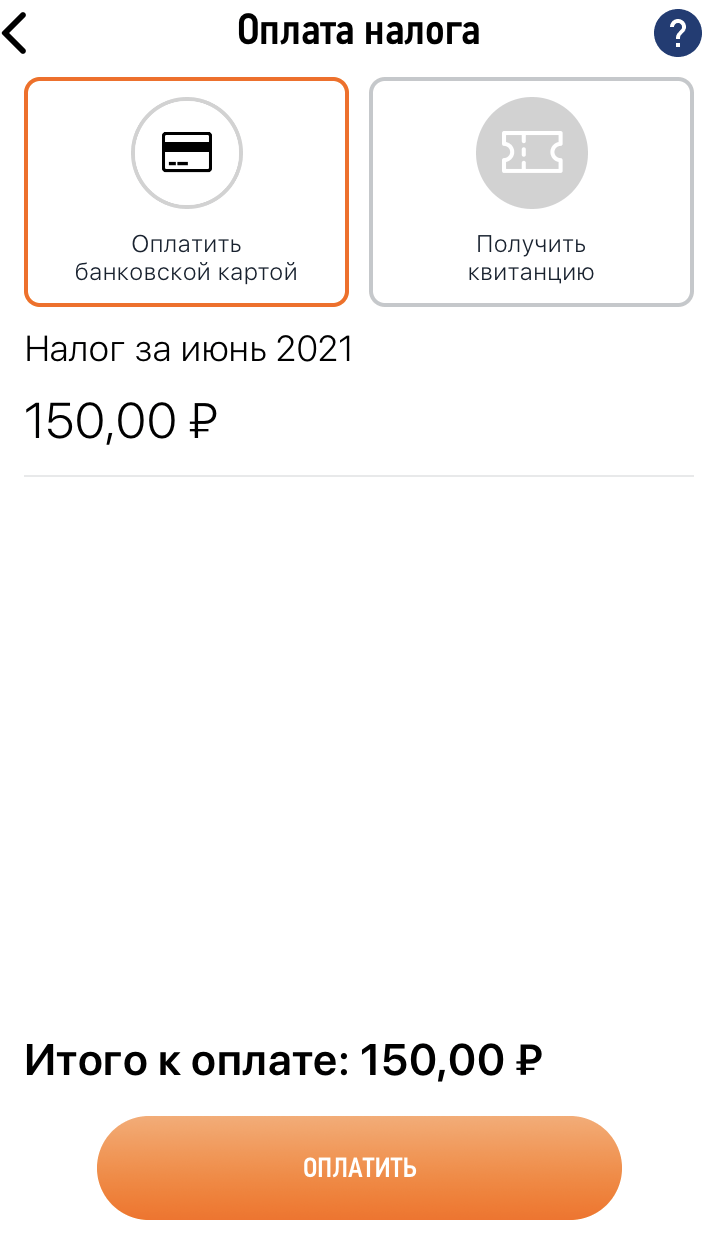

- Нажимаете кнопку «Оплатить», выбираете «Оплатить банковской картой» и снова «Оплатить» внизу экрана вашего смартфона.

- Далее, вводите данные своей карты, подтверждаете платеж вводом кода, отправленного на телефон. При желании – карту можно сохранить или подключить автоплатеж, который будет списываться автоматически при начислении налога (ежемесячно).

Учтите, что платеж зачисляется не сразу, то есть некоторое время после оплаты вы еще будете видеть задолженность!

Оплата налога через Сбер

У Сбербанка есть специальный пакет для самозанятых – «Свое дело» Он включает бесплатные сервисы, которые помогут самозанятым вести свою деятельность:

- — сервис для работы с чеками

- — цифровая карта для получения оплаты за ваши услуги и оплаты налога

- — онлайн-запись и учёт клиентов (30 дней бесплатно)

- — оплата налога

- — консультации личного юриста (3 устных консультации на 3 месяца с даты регистрации в личном кабинете сервиса «Личный юрист»)

- — ежедневная рассылка с обучающими материалами в удобном для вас мессенджере (Facebook Messenger, Telegram, ВКонтакте)

- — конструктор документов (раздел «Документы для самозанятых»)

- — конструктор сайтов

Для тех, у кого подключен пакет «Свое дело» оплата налога происходит следующим образом:

Как происходит расчет и оплата налога?

По итогам календарного месяца налоговая сама подсчитает размер налога с вашего дохода на основании сформированных электронных (онлайн) чеков за период и применит налоговый вычет. Расчет производится до 12-го числа месяца, следующего за отчетным.

- Оплатить налог можно с 12-го до 25-го числа в разделе «Мои налоги» сервиса Своё дело в мобильном приложении СберБанк Онлайн.

- Если сумма налога составляет менее 100 рублей, то она добавляется к сумме налога в следующем месяце. Если за месяц не было дохода (сформированных чеков), то сумма налога за этот период равна нулю.

- В приложении Сбербанк Онлайн доступна услуга «Оплата налога». Вы сможете оплатить начисленный налог прямо в мобильном приложении СберБанк Онлайн — в сервисе «Своё дело», выбрав раздел «Мои налоги».

Если у вас есть просроченный налог — вы увидите уведомление в разделе «Мои налоги». Оплатить просроченный налог и пени можно на сайте Налоговой службы в кабинете Плательщика НПД (вход по номеру телефона, который вы указывали при регистрац