Обязанность по ежегодному исчислению для налогоплательщиков-физических лиц транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым не удержан НДФЛ) возложена на налоговые органы (ст. 52 Налогового кодекса РФ).

В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по вышеперечисленным налогам направляют налогоплательщикам-физическим лицам налоговые уведомление для уплаты налогов.

Форма налогового уведомления утверждена приказом ФНС России от 07.09.2016 № ММВ-7-11/477@ (с изменениями) и включает сведения для оплаты указанных в нем налогов (QR-код, штрих-код, УИН, банковские реквизиты платежа).

Налоги, подлежащие уплате физическими лицами в отношении принадлежащих им объектов недвижимого имущества и транспортных средств, исчисляются не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления.

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе, либо через многофункциональный центр предоставления государственных и муниципальных услуг на основании заявления о выдаче налогового уведомления. Налоговое уведомление передается в срок не позднее пяти дней со дня получения налоговым органом заявления о выдаче налогового уведомления (форма заявления утверждена приказом ФНС России от 11.11.2019 № ММВ-7-21/560@)

В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма.

в электронной форме через личный кабинет налогоплательщика (для физических лиц, получивших доступ к личному кабинету налогоплательщика). При этом налоговое уведомление не дублируется почтовым сообщением, за исключением случаев получения от пользователя личного кабинета налогоплательщика уведомления о необходимости получения документов на бумажном носителе ( форма уведомления утверждена приказом ФНС России от 12.02.2018 № ММВ-7-17/87@)

Налоговое уведомление за налоговый период 2020 года должно быть исполнено (налоги в нём оплачены) не позднее 1 декабря 2021 года.

ОСНОВНЫЕ ИЗМЕНЕНИЯ В НАЛОГООБЛОЖЕНИИ ИМУЩЕСТВА ФИЗИЧЕСКИХ ЛИЦ С 2021 ГОДА

Налоговые уведомления, направленные в 2021 году, содержат расчет имущественных налогов за налоговый период 2020 года. При этом по сравнению с предыдущим налоговым периодом произошли следующие основные изменения:

- по транспортному налогу

- по земельному налогу

- по налогу на имущество физических лиц

при расчете налога применен новый Перечень легковых автомобилей средней стоимостью от 3 млн руб. за 2020 год, размещенный на сайте Минпромторга России (в новый Перечень дополнительно включены такие марки и модели автомобилей, как Mazda CX-9, Honda Pilot, Chrysler Pacifica, Jeep Wrangler, Jeep Grand Cherokee, Subaru Outback 2.5i-S ES Premium ES и WRX STI Premium Sport);

применены изменения в системе налоговых ставок и льгот в соответствии с законами субъектов Российской Федерации по месту нахождения транспортных средств. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам».

Поскольку расчет налогов на имущество проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

ПОЧЕМУ В 2021 ГОДУ ИЗМЕНИЛИСЬ НАЛОГИ НА ИМУЩЕСТВО

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22). Существуют и общие основания для изменения налоговой нагрузки.

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22). Существуют и общие основания для изменения налоговой нагрузки.

Рост налога может обуславливаться следующими причинами:

- изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции субъектов РФ. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам»;

- применение повышающих коэффициентов при расчете налога за легковые автомашины средней стоимостью от 3 млн. руб. согласно размещённому на сайте Минпромторга России Перечню легковых автомобилей средней стоимостью от 3 миллионов рублей для налогового периода 2020 года;

- наличие иных оснований (например, в результате перерасчета налога, утраты права на применение льготы, поступления уточненных сведений от регистрирующих органов и т.п.).

КАК ПРОВЕРИТЬ НАЛОГОВЫЕ СТАВКИ И ЛЬГОТЫ, УКАЗАННЫЕ В НАЛОГОВОМ УВЕДОМЛЕНИИ

Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня:

- по транспортному налогу: главой 28 Налогового кодекса Российской Федерации и законами субъектов Российской Федерации по месту нахождения транспортного средства;

- по земельному налогу и налогу на имущество физических лиц: главами 31, 32 Налогового кодекса Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам», либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 222-22-22).

КАК ВОСПОЛЬЗОВАТЬСЯ ЛЬГОТОЙ, НЕУЧТЕННОЙ В НАЛОГОВОМ УВЕДОМЛЕНИИ

Проверить учтена ли льгота

Проверить учтена ли льгота- Выяснить есть ли право на льготы

- Подать заявление о предоставлении льготы

Проверить, учтена ли льгота в налоговом уведомлении. Для этого изучить содержание граф «Размер налоговых льгот», «Налоговый вычет» в налоговом уведомлении.

ЧТО ДЕЛАТЬ, ЕСЛИ В НАЛОГОВОМ УВЕДОМЛЕНИИ НЕКОРРЕКТНАЯ ИНФОРМАЦИЯ

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

Для пользователей «Личного кабинета налогоплательщика» — через личный кабинет налогоплательщика

Для иных лиц: посредством личного обращения в любую налоговую инспекцию, либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России»

ЧТО ДЕЛАТЬ, ЕСЛИ НАЛОГОВОЕ УВЕДОМЛЕНИЕ НЕ ПОЛУЧЕНО

Налоговые уведомления не направляются по почте на бумажном носителе в следующих случаях:

- наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

- если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления;

- налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и при этом не направил в налоговый орган уведомление о необходимости получения налоговых документов на бумажном носителе.

В иных случаях при неполучении до 1 ноября налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством, налогоплательщику целесообразно обратиться в налоговую инспекцию либо направить информацию через «Личный кабинет налогоплательщика» или с использованием интернет-сервиса «Обратиться в ФНС России».

Оплата налогов из личного кабинета nalog.ru через портал госуслуг

Проверить и оплатить налоги за предыдущий год можно в личном кабинете налогоплательщика.

Для авторизации на сайте nalog.ru нужна подтвержденная учетная запись Госуслуг — проверьте уровень учетной записи или узнайте, как и где её подтвердить.

Для оплаты начисленных налогов нажмите на кнопку «Оплатить» и выберите подходящий вариант — например банковской картой или через Госуслуги.

Если есть УИН (11-значный номер из налогового уведомления), налог можно оплатить напрямую на Госуслугах с помощью сервиса «Оплата по квитанции».

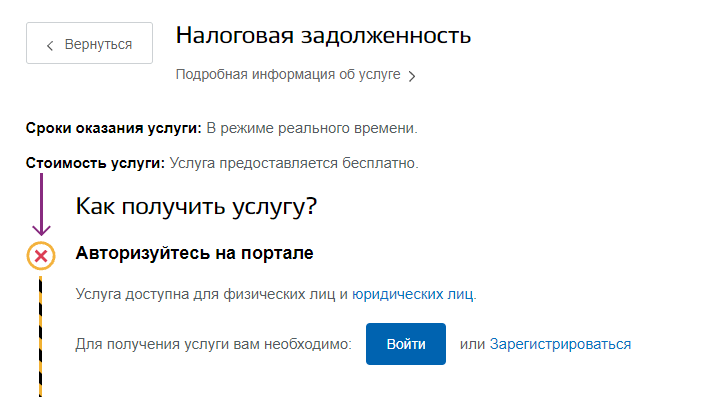

Если не успеете оплатить налоги до 1 декабря, они превратятся в задолженность. Проверить налоговую задолженность можно на портале Госуслуг.

Как проверить налоговую задолженность на другого человека или ребёнка

Налоговую задолженность можно проверить только на себя. Проверка происходит по ИНН, указанному в вашем профиле. Вбить в электронную форму услуги ИНН другого человека и проверить задолженность на него не получится.

Налоговую задолженность можно проверить только на себя. Проверка происходит по ИНН, указанному в вашем профиле. Вбить в электронную форму услуги ИНН другого человека и проверить задолженность на него не получится.

Если вы платите налоги за несовершеннолетнего, то проверить и оплатить задолженность можно одним из трёх способов:

- Обратиться в отделение ФНС России лично.

- Подключить личный кабинет налогоплательщика от имени ребенка на сайте ФНС России. Для этого нужно подать заявление в отделение налоговой службы. Потребуется паспорт заявителя, документ, подтверждающий полномочия законного представителя, и свидетельство о рождении ребёнка. В ответ на заявление ведомство выдаст логин и пароль.

- Создать подтверждённую учётную запись на Госуслугах для ребёнка, если ему исполнилось 14 лет, и есть паспорт и СНИЛС.

Если вы получаете налоговые уведомление по почте, вы можете найти и оплатить задолженность через Госуслуги по УИН. Для этого на форме услуги откройте вкладку «По номеру квитанции», вбейте УИН, найдите задолженность и оплатите.

Проверить и оплатить налоги за себя и другого человека до того, как они станут задолженностью, можно через личный кабинет на nalog.ru. Для входа используйте учётную запись Госуслуг.

Как можно проверить начисления налогов

Федеральная налоговая служба РФ, в ходе программы по упрощению взаимодействия граждан с налоговыми органами, на постоянной основе расширяет перечень услуг и сервисов населению, которые можно получить через сеть Интернет.

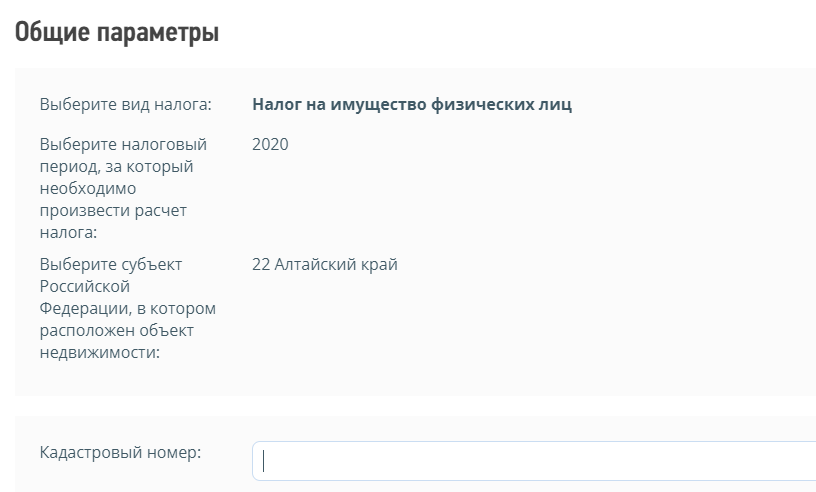

Одним из таких сервисов является «Калькулятор земельного налога и налога на имущество физических лиц», позволяющий в  режиме онлайн рассчитать земельный налог и налог на имущество, которые следует уплатить физическому лицу.

режиме онлайн рассчитать земельный налог и налог на имущество, которые следует уплатить физическому лицу.

Для получения данных, например, для земельного участка, следует перейти по ссылке и ввести следующую информацию:

— Кадастровый номер земельного участка, который указан в документах на право собственности данной недвижимостью. Если кадастровый номер не известен, то можете воспользоваться сервисами Росреестра для поиска по карте или по адресу.

— Размер доли владения в формате дроби;

— Срок владения земельным объектом в месяцах. Данный пункт важен для тех, кто приобрёл недвижимость менее года назад, тогда налог будет рассчитан только за время фактической собственности, а не за полный год. Если период дольше года, то выбирать надо 12 месяцев.

— Налоговую льготу, если есть право на её применение;

— Ставку налога, по которой производится уплата.

В результате расчета калькулятора владелец получит информацию о земельном налоге, который следует оплатить за текущий отчётный период.

Однако следует помнить, что расчет налогов с помощью данного сервиса носит ознакомительный характер и ФНС рекомендует осуществлять оплату налогов после получения налогового уведомления.

С интернет-сервисами ФНС России можно ознакомиться на официальном сайте по адресу http://nalog.ru.