Для большинства граждан России приобретение собственного жилья это колоссальные расходы, которые на долгие годы становятся тяжелым бременем для семейного бюджета, особенно, если необходимые деньги были получены путем оформления ипотечного кредита. В целях помощи населению и стимулирования людей на подобные покупки в РФ было принято положение о налоговом вычете.

Содержание статьи:

Как устроен механизм возмещения налога при покупке квартиры?

Согласно законодательству каждый гражданин РФ может вернуть часть средств, затраченных им при покупке жилья. Данная возможность прописана в Налоговом кодексе РФ (ст. 220), а основная цель, ради которой она вводилась – содействие лицам, желающим приобрести либо улучшить свое текущее жилье.

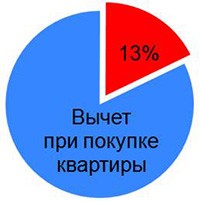

Как работает этот механизм? Условный житель России официально трудоустроен и ежегодно уплачивает в бюджет государства подоходный налог в размере 13% от заработной платы. Предположим, что однажды он решит обзавестись собственной квартирой – после оформления соглашения купли-продажи и перехода права собственности он получит возможность компенсировать 13% от стоимости покупки через налоговые льготы (закон распространяется и на проценты по ипотеке, плюс некоторые иные сопутствующие затраты). Данная сумма будет высчитана из уплаченного гражданином налога и возвращена ему на личный счет в банке.

Как работает этот механизм? Условный житель России официально трудоустроен и ежегодно уплачивает в бюджет государства подоходный налог в размере 13% от заработной платы. Предположим, что однажды он решит обзавестись собственной квартирой – после оформления соглашения купли-продажи и перехода права собственности он получит возможность компенсировать 13% от стоимости покупки через налоговые льготы (закон распространяется и на проценты по ипотеке, плюс некоторые иные сопутствующие затраты). Данная сумма будет высчитана из уплаченного гражданином налога и возвращена ему на личный счет в банке.

Какие именно расходы подпадают под пункт «возмещение налога при покупке квартиры»:

- Затраты, напрямую связанные с приобретением жилья (под эту категорию подпадают квартиры, дома, комнаты и отдельные доли от всех вышеперечисленных объектов).

- Расходы на покупку участка земли (если на его территории размещается жилой дом либо планируется возведение такового).

- Расходы на ремонт и отделку(в тех ситуациях, когда куплена новая недвижимость без соответствующего ремонта).

Возмещение подоходного налога при покупке квартиры не предусматривается, если:

- Имело место заключение сделки с взаимозависимыми лицами (близкие родственники, партнеры по бизнесу, работодатель и иные граждане, описанные в статье 105.1 НК РФ). Подобное ограничение связано с тем, что сделки между такими субъектами оказываются фиктивными и направлены на сокрытие доходов либо завышение расходов, что непосредственным образом влияет на размер уплачиваемых налогов.

- Гражданин уже когда-либо пользовался своим правом на описанный вычет (данная возможность является однократной).

Расчет возврата подоходного налога при покупке квартиры

Для подсчета общей величины средств, доступных для возврата путем вычета, нужно использовать два основных показателя:

- Стоимость купленного жилья.

- Размер уплаченного гражданином подоходного налога.

Как уже было сказано выше, государство готово возвратить до 13% от общей цены недвижимости, однако сумма, от которой будет калькулироваться итоговый размер возврата, ограничена цифрой в два миллиона рублей. Итого, предельно возможный вычет на сегодняшний день это 260 тыс. рублей. Для квартир и другого жилья, купленного до 2008 года, эта цифра еще меньше – 130 тыс. рублей.

Как уже было сказано выше, государство готово возвратить до 13% от общей цены недвижимости, однако сумма, от которой будет калькулироваться итоговый размер возврата, ограничена цифрой в два миллиона рублей. Итого, предельно возможный вычет на сегодняшний день это 260 тыс. рублей. Для квартир и другого жилья, купленного до 2008 года, эта цифра еще меньше – 130 тыс. рублей.

Нужно понимать, что компенсации подлежат только денежные средства, поступившие от гражданина в бюджет страны в качестве подоходного налога. Таким образом, если человек в принципе не платит налогов (например, работает неофициально), то возвращать ему попросту нечего.

Что касается процентов по ипотечному кредитованию, то здесь ситуация обстоит следующим образом. Все, кому удалось купить жилье до 1 января 2014 года, могут оформлять налоговый вычет в рамках оговоренных 13% без дополнительных ограничений. Для недвижимости, приобретенной позже этой даты, установлена предельная сумма, из которой возможно оформление возврата – три миллиона рублей (а значит реально вернуть 390 тысяч – 13% от 3 млн.).

Данное нововведение связано с постоянно увеличивающимися размерами процентов по ипотеке – они зачастую превышают стоимость самого жилья.

Чтобы лучше понять принцип расчетов, рассмотрим следующие примеры:

- В 2015 году Петров Р.С. приобрел двухкомнатную квартиру в Москве за три миллиона рублей. Согласно поданной декларации за тот же 2015 год его общегодовая зарплата составила сумму в 700 тыс., из них 91 тыс. была удержана государством в виде налога. В сложившейся ситуации максимальная сумма, доступная Петрову для компенсации, равна 260 тыс. (ведь как мы помним, максимум, от которого можно оформить возврат – два миллиона.). Непосредственно в 2015 году он вправе претендовать только на 91 тыс. рублей, а оставшиеся 169 тыс. будут доступны для получения в следующем году.

В 2013 Сидоров В.П. купил комнату за 900 тыс. рублей. Спустя несколько лет он узнал о том, что существует возможность оформить возврат части средств и решил не пренебрегать ею. В период с 2013 по 2016 заработок Сидорова составлял цифру в 300 тыс. рублей в год, а, следовательно, с него уплачивалось 39 тыс. рублей налога ежегодно. Итого данный гражданин может возвратить 117 тыс. (по 39 тыс. за каждый год с 2014 по 2016 соответственно – 2013 год не включается, так как учитываются только три последних года).

В 2013 Сидоров В.П. купил комнату за 900 тыс. рублей. Спустя несколько лет он узнал о том, что существует возможность оформить возврат части средств и решил не пренебрегать ею. В период с 2013 по 2016 заработок Сидорова составлял цифру в 300 тыс. рублей в год, а, следовательно, с него уплачивалось 39 тыс. рублей налога ежегодно. Итого данный гражданин может возвратить 117 тыс. (по 39 тыс. за каждый год с 2014 по 2016 соответственно – 2013 год не включается, так как учитываются только три последних года).

Порядок возмещения налога при покупке квартиры

Получение компенсации части средств осуществляется двумя путями:

- Личное обращение в ФНС (этот метод оптимален, если недвижимость была куплена давно и планируется, что возврат будет доступен для снятия одним платежом – то есть он не превышает общей суммы подоходного налога, удержанного за последние 3 года).

- Использование помощи налогового агента, а именно работодателя (актуально в ситуации, когда гражданину нужно оформить возврат средств за счет будущих налогов).

Для оформления возврата напрямую через ФНС потребуется собрать следующие документы:

- Заявление на выплату возмещения.

- Декларация согласно форме 3-НДФЛ.

- Справка о доходах (срок устанавливается исходя из рассматриваемой ситуации).

- Личная документация (ксерокопия паспорта, ИНН, свидетельство о заключении брака).

- Документы, удостоверяющие факт заключения сделки и владения правом собственности заявителя на имущество (соглашении о купле-продаже, справка из Росреестра и т.п.).

- Ксерокопия соглашения о предоставлении ипотечного кредита (если он брался).

Все вышеперечисленные документы гражданин должен передать специалисту из налоговой инспекции. Некоторое время (обычные сроки – 2-3 месяца) будет осуществляться проверка поданных сведений и если ошибок не обнаружится, денежные средства переведут на оставленные заявителем реквизиты.

Все вышеперечисленные документы гражданин должен передать специалисту из налоговой инспекции. Некоторое время (обычные сроки – 2-3 месяца) будет осуществляться проверка поданных сведений и если ошибок не обнаружится, денежные средства переведут на оставленные заявителем реквизиты.

Оформить возврат подоходного налога при покупке квартиры через работодателя несколько проще. Собирается почти тот же набор документов, за исключением декларации 3-НДФЛ (а именно при ее заполнении, как правило, допускается большинство ошибок) и передается в налоговую службу. После проверки информации гражданину придет специальное уведомление, которое он должен будет передать в бухгалтерию той организации, где он работает.

Далее уже сотрудники бухгалтерии самостоятельно произведут все расчеты, и в результате из заработной платы заявителя не будет удерживаться 13% налог до тех пор, пока не компенсируется положенная к возврату сумма.

Видео сюжет расскажет, как получить имущественный налоговый вычет при покупке квартиры